海洋經濟是沿海經濟的主體,在資本深化、資本廣化過程中,正超越港口物流、濱海旅游等海岸帶經濟,將在深海油氣開發、水下技術自主、船舶海工總體建造能力和技術提升、海上清潔能源利用、深海采礦、海洋生物醫藥資源獲取、深水網箱養殖、星海聯通跨界面信息傳輸、海底通信監測組網、亞太超大規模電網、海底光電纜鋪設、數據服務、北極航道開拓、海底空間站和海上城市建設等深藍經濟、智慧海洋、透明海洋等方面,形成從衣食住行、海陸空天感知防減災到能源電力供給的綜合服務能力,成為巨量資金投放地,為大周邊提供全方位國際公共產品。

如果說改革開放之前的三十年陸上中國實現了大發展,改革開放四十多年沿海中國實現了大發展,那么未來三十年將促進海上中國的大發展,在硬科技、大裝備下海的同時引發全球科技、貿易、金融等規則體系變革,在話語權、規則制定、國際組織設立到海洋文化軟實力等方面,逐漸形成與超大規模經濟體相匹配的國際地位。

一、沿海持續投入支撐了我國第一輪海洋經濟發展,海洋旅游業和港航業成為主導產業

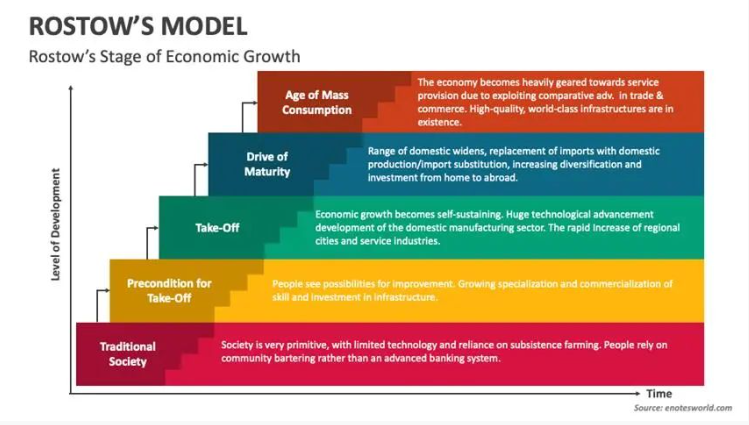

按照羅斯托的起飛理論,一國經濟起飛意味著生產方式劇變和工業化的開始,須具備三個條件,即生產性投資到國民收入比重要達到10%以上;制造業部門技術進步巨大;城市化和服務業快速發展。海洋交通運輸業即港口航運服務業擔任了海洋主導產業角色。

2024年,我國海洋生產總值達10.5萬億元,占GDP比重7.8%。海洋產業增加值4.3萬億元,占GDP的3%。在海洋產業增加值中,海洋旅游業增加值1.6萬億元,增長9.2%,占比37.5%;海洋交通運輸業增加值0.8萬億元,增長7.4%。占比19.05%,二者合計占比近60%(56.6%),若加上海洋漁業0.5萬億元增加值,則三者占我國海洋產業增加值已近70%(67%)。

究其原因,我國2010-2024年15年近700萬億元(697萬億元)固定資產投資中近50%(46%)即320萬億元投在了沿海11個省市,若基建、房地產、制造業(含廠房、機器設備、運輸工具等)粗略按各占三分之一計,其中每部分投入已超過100萬億元,這就是沿海中國發展的基礎。從產出看,2024年全國11個省市生產總值占全國的53%。

具體到海洋經濟,我國首先起步的就是海岸帶經濟,圍填海是繞不過去的話題。按照各省市海洋功能區劃的我國圍填海規模近2500平方千米,盡管其中一些未能實現,但總體上是朝著這個方向前進的。無論是圍填海本身還是其后的產業、城市發展都意味著投資,這其實是我國沿海地區發展的底層邏輯。

海洋經濟是區域經濟和產業經濟在海上的交集,具有“三密五高”的特點,即“資本密集、技術密集、勞動密集(如海工造船業)”和“高投入、高產出、高風險、高科技、高滲透”。以港口投資為代表的沿海投資有力支持了我國的工業化,支撐了我國第一輪海洋經濟起飛,近年來港口整合、智能港口、綠色港口建設改造已成為熱點。

二、我國正進入新一輪海洋經濟爆發期

目前尚無全球公認的海洋經濟定義,我國海洋經濟是指海洋產業和與之相關聯的活動,海洋產業是指開發、利用和保護海洋所進行的生產和服務活動,包括取之于海、用之于海、海洋獲取產品利用、海水和海洋空間要素利用四方面內容,海洋交通運輸、海洋旅游、海洋漁業、海洋油氣、海洋過程裝備、海洋船舶等15個產業門類。

我國對海洋產業的界定與美國對海洋經濟界定較為相近,美國海洋經濟統計空間范圍包括美國海洋、邊緣海及五大湖區域,2019年之前包括海洋建筑業、海洋礦業(含油氣業)、船舶修造、海洋生物資源、海洋旅游、海洋交通等六大產業,不包括海洋科研與教育、海洋保險、海洋工程與設計等。2020年美國經濟分析局(BEA)、美國國家海洋和大氣管理局、蒙特雷國際研究院研究共同發布《2020年美國藍色經濟報告》,建立了新的海洋經濟統計核算框架,統計了十種海洋產業,增加了海上風電、海水淡化、海洋勘探、海洋國防和公共行政等四類產業。美國海洋生產總值3728億美元(2018年),占當年GDP的1.8%,提供了230萬個工作崗位,占全美就業人數的1.5%,海洋旅游休閑、國防和公共行政、礦產業、海洋油氣、海洋運輸和倉儲貢獻最大。從橫向比較看,中美海洋產業的新鎖定方向趨同(海上風電、海水淡化、海洋勘探、海洋國防和公共行政等),我國沿海地區蓄積了由陸向海、引陸下海、陸海統籌的巨大勢能。

從我國海洋產業各板塊增速看,2024年海上風電發電量增長28.2%;海洋船舶工業比上年增長14.9%,新承接海船訂單量、海船完工量和手持海船訂單量國際市場份額首次全部超過50%,新承接綠色船舶訂單國際市場份額達78.5%;海洋工程裝備制造業比上年增長9.1%,新承接訂單金額、交付訂單金額、手持訂單金額分別占到世界總量的69.4%、67.3%和57.6%,國際市場份額連續7年保持全球首位;海洋藥物和生物制品業全年增加值781億元,比上年增長1.9%。

盡管海洋藥物和生物制品業去年增速較低,但與上世紀新藥推出頻率比較,全球海洋生物醫藥已進入爆發期。至2023年底已有21種海洋藥物獲得美國食品和藥品監督局(FDA)、歐洲藥品管理局(EMA)和澳大利亞藥品監管局(TGA)認證,其中18種是2001-2023年間上市。這一方面是由于業內人士經過試錯降低了對化學藥的預期,另一方面是由于陸上可入藥天然產物幾近枯竭,而海洋裝備的提升極大的提高了人類認知和獲取海洋生物資源的能力。NIH指出在新開發小分子藥物中,近70%直接或間接來源于天然產物(2020年)。相比陸上萬分之一的天然產物成藥率,海洋天然產物成藥率是其四倍(萬分之四)。

近年增速減慢由多種因素引起,作為全球生物醫藥創新中心的大波士頓地區進入調整期,新冠疫情期間全球醫藥板塊的過量增長近年出現回調,加之特朗普新政帶來的不確定性,2024年,波士頓地區生物科技專利申報量同比下降12%,基因測序巨頭Illumina削減了15%的研發崗位,實驗室設備供應商賽多利斯(Sartorius)關閉了當地一家工廠,生物科技企業裁員超過5000人。私募基金對早期項目的投資謹慎,早期研究項目融資成功率不足40%。政策與監管環境也在收緊,FDA加強了對基因療法和AI藥物研發的審查力度,導致多家波士頓企業的臨床試驗被暫停,監管門檻的提高延長了研發周期,進一步加劇資金壓力。

從發展趨勢看,AI技術將極大地提高藥物研發效率。原研藥具有“三高一長”(高投入、高風險、高產出、長周期)的特點,一般投入額近30億美元,從研發到上市周期約12-18年,歐美長期以來主導了全球原研藥的研發生產。生物技術和AI技術結合可將藥物研發投入降至3億美元,上市周期縮短為3年,極具投資吸引力。目前全球醫藥數據中心、核心刊物、研發機構、頂尖企業集中在歐美,如何打破數據壁壘,打開數據通道,構建數據和生物樣本樞紐,創建自身頂級機構和刊物,吸引全球數據和成果,用長線思維改變目前生物醫藥、海洋生物醫藥“唯歐美馬首是瞻”的狀態,是透過貿易戰應當思考的問題。

海洋裝備制造方面,我國完整的國內大市場不受制于人,有利于裝備的空天地海全場景應用、新賽道拓展,形成全新的產業生態。政策取向及科研導向方面,“四個海上”(海上糧倉、海上油田、海上礦山、海上藥庫)、“三深一極”(深潛、深鉆、深網、極地)等項目推進、產業安排、資源深度利用及與AI技術融合將激發海洋產業的全面提升,特別是隨著豐裕社會、長壽社會、消費社會的到來,海洋資源、海洋空間、海洋裝備等的需求側傾斜以及由2G、2B到2C的拓展轉向將有力促進我國海洋經濟的大爆發。

//封面圖來自鹽田港集團

(9)